της Katie Martin (Λονδίνο)

Τα τρελά ράλι των μετοχών και η άγρια κερδοσκοπία από καιροσκόπους ερασιτέχνες επενδυτές προκαλούν ανησυχία στους βετεράνους της αγοράς για το ενδεχόμενο «φούσκας» όπως καμία άλλη τον τελευταίο αιώνα.

Μετά από μια δραματική ανάκαμψη από το κραχ του περασμένου Μαρτίου λόγω κορωνοϊού, οι μετοχικοί δείκτες αναφοράς έχουν σπάσει μια σειρά ιστορικών υψηλών τις πρώτες ημέρες του 2021. Το Bitcoin, το πιο κερδοσκοπικό στοίχημα όλων, έχει φτάσει σε νέα άκρα. Δημοφιλείς μετοχές όπως αυτές της Tesla συνεχίζουν να αψηφούν τις προσπάθειες για νηφάλιες αποτιμήσεις.

Ο ιδρυτής της Baupost Group, Seth Klarman, έχει προειδοποιήσει πως οι επενδυτές έχουν τη λάθος εντύπωση πως το ρίσκο στις αγορές «απλά εξαφανίστηκε», παρομοιάζοντάς τους με τα βατράχια που σιγοβράζουν στην κατσαρόλα (σ.τ.μ.: υπάρχει ένας αστικός μύθος που λέει πως αν ρίξεις ένα βατράχι σε μια κατσαρόλα με βραστό νερό, θα προσπαθήσει αμέσως να πηδήξει έξω για να σωθεί, αλλά αν αντιθέτως βάλεις τον βάτραχο αυτόν στην κατσαρόλα και αυξήσεις σταδιακά τη θερμοκρασία του νερού, αυτός θα παραμείνει μέσα και τελικά θα βράσει. Αυτός ο αστικός μύθος χρησιμοποιείται συχνά μεταφορικά για να περιγράψει την ανικανότητα ή την απροθυμία του κόσμου να αντιδράσει σε σημαντικές αλλαγές που συμβαίνουν σταδιακά). Ο συνιδρυτής της GMO, Jeremy Grantham, περιέγραψε το ράλι από το 2009 ως μια «επική φούσκα» που χαρακτηρίζεται από «ακραία υπεραποτίμηση».

Οι fund managers βρίσκονται σε επαγρύπνηση για υποχώρηση. «Είναι δύσκολο να προσδιοριστεί ο χρόνος που θα τελειώσει αυτό άφρισμα. Μπορεί να τραβήξει περισσότερο απ’ όσο νομίζετε. Δεν βλέπω μια τεράστια κίνηση χαμηλότερα… αλλά έχουμε γίνει πιο επιφυλακτικοί», είπε ο David Older, επικεφαλής μετοχών στην Carmignac.

Αλλά με τις αγορές να επιπλέον πάνω σε ένα πρωτοφανές κύμα νομισματικής και δημοσιονομικής στήριξης, τις αποδόσεις των ομολόγων «καρφωμένες» σε ιστορικά χαμηλά και τους επενδυτές -θεσμικούς και μικροεπενδυτές- να κάθονται πάνω σε βουνά υπερβάλλουσας ρευστότητας, τα περίεργα μοτίβα στις αγορές μετοχών μπορεί να συνεχιστούν για αρκετό καιρό.

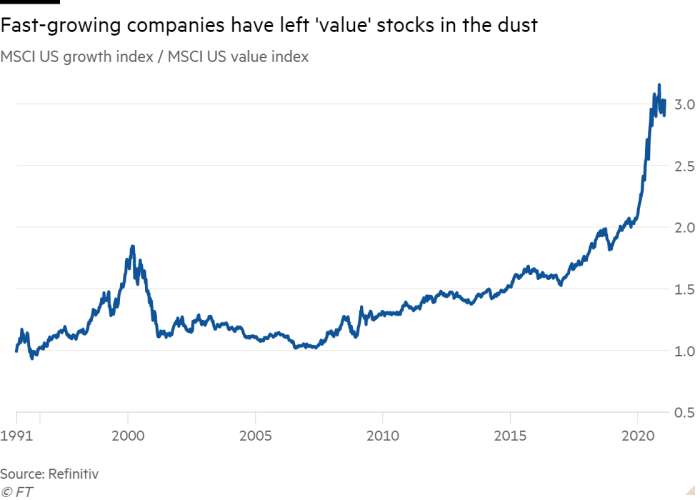

Σε σημείωμα στα μέσα Ιανουαρίου, οι αναλυτές της Absolute Strategy Research παρουσίασαν μια λίστα με δείκτες «φούσκας», θέτοντας το τρέχον ράλι στις αμερικανικές μετοχές «ανάπτυξης» στο ίδιο πλαίσιο με την έκρηξη και κατάρρευση των ιαπωνικών μετοχών τη δεκαετία του 1980, την ακόμα πιο απότομη άνοδο και πτώση των μετοχών dotcom στα τέλη του 1990 και το μακρύ ταξίδι μετ’ επιστροφής στις μετοχές εμπορευμάτων στην αρχή της δεκαετίας του 2000.

Στα κοινά χαρακτηριστικά περιλαμβάνονται τα χαμηλά επιτόκια, οι αποτιμήσεις μετοχών που ξεπερνούν τα κέρδη, ξέφρενο retail trading, και ταχεία επιτάχυνση στα μετοχικά κέρδη. Σε όλα αυτά τα σημεία, οι τρέχουσες συνθήκες της αγοράς μοιάζουν ανησυχητικά. Η ASR σημειώνει πως πάνω από το 10% των μετοχών του S&P 500 είναι 40% ή περισσότερο πάνω από τον μέσο όρο των τελευταίων 200 ημερών –φαινόμενο που έχει καταγραφεί μόνο τέσσερις φορές τα τελευταία 35 χρόνια.

«Οι πελάτες ανησυχούν όλο και περισσότερο», ανέφερε ο IAN Hartnett, συνιδρυτής της ASR. Πρόσθεσε όμως πως τα ράλι μπορεί μόλις να αρχίζουν, αν τα επιτόκια παραμείνουν χαμηλά και οι fund managers νοιώσουν πίεση για να μπουν και αυτοί στο «τρένο». «Υπάρχει ένας φόβος καριέρας αν χαθεί η ευκαιρία», είπε. «Ο κόσμος βρίσκει τρόπο να εκλογικεύει κάθε φούσκα. Πρέπει να εξηγήσουν σε έναν chief investment officer, ή σε μια επενδυτική επιτροπή, γιατί τηρούν θέση long».

Κάποιοι παραπέμπουν στην έκρηξη του trading από άπειρους ερασιτέχνες ως ιδιαίτερη πηγή ανησυχίας. Οι επενδυτές αυτοί, που θεωρούνται ως επιπόλαια «αδύναμα χέρια» από τους επαγγελματίες fund managers, οι οποίοι δεν ανέχονται τις απώλειες και βγαίνουν γρήγορα από τα bets, αυξήθηκαν καθώς η βαρεμάρα του lockdown τους ενθάρρυνε να μπουν στο χωρίς προμήθειες trading που προσφέρουν start-ups όπως η Robinhood.

Στις ΗΠΑ, οι Αμερικάνοι στράφηκαν στις μετοχές καθώς «τα καζίνο έχουν κλείσει και πολλά αθλήματα επίσης», ανέφερε ο κ. Older της Carmignac. Μεγάλο μέρος των επενδύσεών τους, σημείωσε, επικεντρώνονται στις μετοχές «υπερ-ανάπτυξης» όπως οι εταιρείες κατασκευής ηλεκτρικών οχημάτων. «Δεν υπάρχει ταβάνι αποτίμησης για τις εταιρείες αυτές», είπε.

Αλλά ακόμα και δεδομένων όλων αυτών των προειδοποιητικών ενδείξεων, οι επενδυτές δεν δείχνουν να σπεύδουν προς την έξοδο. Εν μέρει αυτό οφείλεται στο ότι η εκτίναξη του retail trading μπορεί να είναι λιγότερο προβληματικό από αυτό που δείχνει. Σε αντίθεση με τα άλλα επεισόδια επενδυτικού ενθουσιασμού στο retail trading, οι αναλυτές και οι fund managers υποψιάζονται πως η τρέχουσα φάση μπορεί να είναι πιο εύρωστη και λιγότερο πιθανό να φορτώσει τα νοικοκυριά με τεράστιες απώλειες.

«Είναι σημαντικό να θυμόμαστε το πώς χρηματοδοτούν τις αγορές αυτές οι μικροεπενδυτές», ανέφερε ο Salman Baig, multi-asset investment manager της Unigestion στη Γενεύη, που μιλά για αντίθεση σε σχέση με γεγονότα όπως η κινεζική «φούσκα» του 2015, όπου η αύξηση του margin finance έστειλε στα ύψη τις μετοχές πριν την βίαιη κατάρρευσή τους.

«Τώρα, οι αποταμιεύσεις των νοικοκυριών είναι μεγάλες», πρόσθεσε. «Ο κόσμος έχει δημιουργήσει ταμειακά υπόλοιπα… δεν μοιάζει με φούσκα. Μάλλον υπάρχουν κάποιες ακριβές μετοχές στις οποίες θα μπορούσε να υπάρξει ουσιαστική διόρθωση.»

Οι αισιόδοξοι τονίζουν επίσης πως οι επαγγελματίες επενδυτές δεν δείχνουν την ίδια ενθουσιώδη συμπεριφορά έναντι της ανάληψης ρίσκου: αντιθέτως, συνεχίζουν να παίρνουν επιφυλάξεις ενάντια στον κίνδυνο μιας αναποδιάς στις αγορές. Ο δείκτης μεταβλητότητας Vix, που αντανακλά την αντιστάθμιση έναντι απότομων κινήσεων στις αμερικανικές χρηματαγορές, ξεπερνά τις 23 μονάδες, σε σύγκριση με τον μακροχρόνιο μέσο όρου που είναι χαμηλότερος των 20 μονάδων. Στην αρχή του περασμένου έτους, ήταν στις 14 μονάδες.

«Το γεγονός πως ο κόσμος εξακολουθεί να νοιώθει αρκετή νευρικότητα για τη μελλοντική μεταβλητότητα, δείχνει πως δεν έχουν πειστεί όλοι», σύμφωνα με τον Andrew Sheets, επικεφαλής αναλυτή cross-asset της Morgan Stanley.

Τα στοιχεία που παραπέμπουν σε επανάληψη προηγούμενων προάγγελων «ξεκαθαρίσματος» στις αγορές, είναι ισχυρά. Αλλά εκτός και αν υπάρξει μια σχεδόν αδιανόητη απόσυρση στήριξης από τις κεντρικές τράπεζες, ή μια έκρηξη πληθωρισμού που θα δημιουργήσει σοβαρές αναταράξεις στις αγορές ομολόγων, πολλοί επενδυτές συμφωνούν πως είναι δύσκολο να φανταστεί κανείς τί θα μπορούσε να πυροδοτήσει μια μεγάλη αντιστροφή στους τίτλους υψηλότερου κινδύνου.

«Δεν νομίζω ότι οι προειδοποιήσεις για φούσκα αναγνωρίζουν το γιατί οι μετοχές είναι τόσο ακριβές», δήλωσε ο Michael Kelly, επικεφαλής του τμήματος multi-asset investment της PineBridge Investments. «Το 2021 οι αγορές ανεβαίνουν επειδή τα κέρδη ανεβαίνουν και η υπερβάλλουσα ρευστότητα εξακολουθεί να αυξάνεται. Βρισκόμαστε σε μια διαρθρωτική ανάπτυξη στα κεφάλαια λόγω της αύξησης του ρυθμού της αποταμίευσης και, επιπλέον, της ποσοτικής χαλάρωσης. Ποτέ δεν το είχαμε αυτό». Θα χρειαστεί τουλάχιστον μια δεκαετία για να εκτονωθεί αυτό, όπως πιστεύει ο ίδιος.

Πηγή: euro2day.gr