Δύο εβδομάδες αφότου ρωσικά τανκς εισήλθαν στην Ουκρανία, ο πρόεδρος της Νότιας Αφρικής Σίριλ Ραμαφόζα είχε τηλεφωνική επικοινωνία με τον πρόεδρο της Ρωσίας Βλαντιμίρ Πούτιν. Την ίδια μέρα, οι Ευρωπαίοι ηγέτες που συναντήθηκαν στις Βερσαλλίες προειδοποίησαν ότι διακυβεύεται η ίδια η δημοκρατία. Ωστόσο, ο Ραμαφόζα είχε μια πολύ διαφορετική άποψη.

«Ευχαριστώ την Εξοχότητά του τον Πρόεδρο Βλαντιμίρ Πούτιν για την αποδοχή της κλήσης μου σήμερα, ώστε να μπορέσω να κατανοήσω την κατάσταση που εκτυλισσόταν μεταξύ Ρωσίας και Ουκρανίας», έγραψε στο Twitter. Ο Ραμαφόζα, ο οποίος κατηγόρησε για τον πόλεμο την επέκταση του ΝΑΤΟ, είπε ότι ο Πούτιν «εκτίμησε την ισορροπημένη προσέγγισή μας».

Ο Νοτιοαφρικανός πρόεδρος δεν είναι μόνος που επιδιώκει μια «ισορροπημένη» στάση στον πόλεμο. «Δεν θα διαλέξουμε πλευρά. Θα συνεχίσουμε να είμαστε ουδέτεροι και να βοηθάμε με ό,τι είναι δυνατό», δήλωσε ο Βραζιλιάνος Ζαΐρ Μπολσονάρο μετά την εισβολή της Ρωσίας στην Ουκρανία. Ο πρόεδρος του Μεξικό Αντρέ Μαουέλ Λοπέζ Ομπραντόρ αρνήθηκε επίσης να συμμετάσχει στις κυρώσεις που επιβάλλονται στη Ρωσία. «Δεν πρόκειται να δεχθούμε κανενός είδους οικονομικά αντίποινα γιατί θέλουμε να έχουμε καλές σχέσεις με όλες τις κυβερνήσεις στον κόσμο», είπε.

Κι έπειτα, υπάρχει η Κίνα: ένας ολοένα και πιο στενός σύμμαχος της Ρωσίας. Η δεύτερη μεγαλύτερη οικονομία του κόσμου έχει αρνηθεί σχολαστικά να επικρίνει την εισβολή στην Ουκρανία.

Μπορεί να φαίνεται ότι το μεγαλύτερο μέρος του κόσμου είναι ενωμένο στην καταδίκη του πολέμου στην Ουκρανία, αλλά αν και υπάρχει ένας τέτοιος συνασπισμός υπό την ηγεσία της Δύσης εναντίον της Ρωσίας, δεν υπάρχει ανάλογος παγκόσμιος συνασπισμός. Αυτό θα μπορούσε να έχει σημαντικές επιπτώσεις για το μέλλον της διεθνούς χρηματοδότησης καθώς χώρες σε όλο τον κόσμο ανταποκρίνονται στη δραματική κίνηση των ΗΠΑ και των συμμάχων τους να παγώσουν τα συναλλαγματικά αποθέματα της Ρωσίας.

«Οι κυρώσεις ήταν καταστροφικές», παραδέχεται ο Τζον Σμιθ, ο οποίος ήταν κορυφαίος αξιωματούχος επί κυρώσεων στο υπουργείο Οικονομικών των ΗΠΑ και τώρα είναι εκ των επικεφαλής των πρακτικών εθνικής ασφάλειας στη Morrison & Foerster, τη δικηγορική εταιρεία. «Έσπασαν το καλούπι», είπε.

Η ισχύς των κυρώσεων στη Ρωσία βασίζεται στην κυριαρχία του δολαρίου ΗΠΑ, το οποίο είναι το πιο ευρέως χρησιμοποιούμενο νόμισμα στο εμπόριο, στις χρηματοοικονομικές συναλλαγές και στα αποθεματικά των κεντρικών τραπεζών. Ωστόσο, με το να γίνεται ρητά όπλο το δολάριο με αυτόν τον τρόπο, οι ΗΠΑ και οι σύμμαχοί τους κινδυνεύουν να προκαλέσουν μια αντίδραση που θα μπορούσε να υπονομεύσει το αμερικανικό νόμισμα και να διαιρέσει το παγκόσμιο χρηματοπιστωτικό σύστημα σε ανταγωνιστικά μπλοκ που θα μπορούσαν να φέρουν τους πάντες σε χειρότερη θέση.

«Οι πόλεμοι ανατρέπουν επίσης την κυριαρχία νομισμάτων και χρησιμεύουν ως αφορμή για τη γέννηση νέων νομισματικών συστημάτων», λέει ο Ζόλταν Ποζάρ, αναλυτής της Credit Suisse.

Η Κίνα, ειδικότερα, έχει μακροπρόθεσμα σχέδια ώστε το νόμισμά της να διαδραματίσει πολύ μεγαλύτερο ρόλο στο διεθνές χρηματοπιστωτικό σύστημα. Το Πεκίνο θεωρεί τη δεσπόζουσα θέση του δολαρίου ως ένα από τα προπύργια της αμερικανικής ισχύος που θέλει να αντιμετωπίσει, σαν μιαν άλλη πλευρά του ελέγχου των ωκεανών από το Ναυτικό των ΗΠΑ. Η ουκρανική σύγκρουση θα ενισχύσει αυτήν την άποψη.

Ο Ζανγκ Γιανλίνγκ, πρώην εκτελεστικός αντιπρόεδρος της Bank of China, δήλωσε σε ομιλία την περασμένη εβδομάδα ότι οι κυρώσεις θα «αναγκάσουν τις ΗΠΑ να χάσουν την αξιοπιστία τους και να υπονομεύσουν την ηγεμονία του δολαρίου μακροπρόθεσμα». Πρότεινε η Κίνα να βοηθήσει τον κόσμο «να απαλλαγεί από την ηγεμονία του δολαρίου νωρίτερα, παρά αργότερα».

Ο θάνατος του δολαρίου έχει προβλεφθεί αμέτρητες φορές στο παρελθόν, μόνο για το αμερικανικό νόμισμα να διατηρήσει τη θέση του. Η αδράνεια είναι μια ισχυρή δύναμη στη διασυνοριακή χρηματοδότηση: από τη στιγμή που ένα νόμισμα χρησιμοποιείται ευρέως, αυτό γίνεται μια αυτοδιαιωνιζόμενη κατάσταση.

Αλλά εάν υπάρξει μια σταθερή απομάκρυνση από το δολάριο τα επόμενα χρόνια, οι κυρώσεις στην κεντρική τράπεζα της Ρωσίας μπορεί να θεωρηθούν όχι ως ένας τολμηρός, νέος τρόπος άσκησης πίεσης σε έναν αντίπαλο, αλλά ως η στιγμή που η κυριαρχία του δολαρίου άρχισε να μειώνεται. — μια οικονομική Διώρυγα του Σουέζ.

Οι αναλυτές επισημαίνουν ότι τα προηγούμενα παραδείγματα οικονομικού πολέμου είχαν ως επί το πλείστον σχέση με το μπλοκάρισμα χρημάτων για την τρομοκρατία ή είχαν χρησιμοποιηθεί σε συγκεκριμένες μόνο περιπτώσεις όπως το πυρηνικό πρόγραμμα του Ιράν. Η στόχευση μιας χώρας μεγέθους και ισχύος της Ρωσίας είναι άνευ προηγουμένου και καλώς ή κακώς θα μπορούσε να αποτελέσει σχέδιο για μελλοντικές εξελίξεις, υποστηρίζει ο Μιτου Γκουλάτι, καθηγητής οικονομικού δικαίου στο πανεπιστήμιο της Βιρτζίνια.

«Αν αλλάξετε τους κανόνες για τη Ρωσία, αλλάζετε τους κανόνες για ολόκληρο τον κόσμο», λέει. «Μόλις αλλάξουν αυτοί οι κανόνες, αλλάζουν για πάντα τα διεθνή οικονομικά».

«Ήταν απλώς κλοπή»

Καθώς η Ρωσία επιτάχυνε τη συγκέντρωση των δυνάμεών της στα σύνορα με την Ουκρανία νωρίτερα αυτό το έτος και η απειλή του πολέμου πλανιόνταν στον αέρα, οι κορυφαίοι οικονομικοί αξιωματούχοι της χώρας πραγματοποίησαν ένα «τεστ κοπώσεως» για τον αντίκτυπο των πιθανών κυρώσεων.

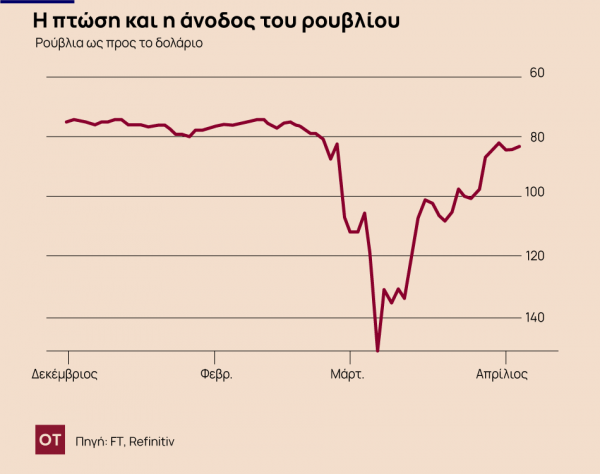

Αλλά όταν ένας υψηλόβαθμος Ρώσος τραπεζίτης πρότεινε να εξεταστεί σαν μοντέλο το τι θα συνέβαινε εάν η ισοτιμία του ρουβλίου ξεπερνούσε το συμβολικό όριο των 100 προς το δολάριο – ένα τεράστιο άλμα για εκείνη την εποχή – η πρόταση απορρίφθηκε ως μη ρεαλιστική.

Μέχρι τα τέλη Φεβρουαρίου, η Ρωσία είχε εξαπολύσει εισβολή στην Ουκρανία, είχαν επιβληθεί κυρώσεις και ένα μεγάλο μέρος των συναλλαγματικών διαθεσίμων της ρωσικής κεντρικής τράπεζας είχε παγώσει. Οι δυτικές κυβερνήσεις εξέπληξαν τους εαυτούς τους και τη Μόσχα με την ισχύ της οικονομικής τους απάντησης στον πόλεμο. Ως αποτέλεσμα, το ρούβλι υποχώρησε έως το 135 έναντι του δολαρίου, καταγράφοντας υποτίμηση περίπου 50 τοις εκατό από την αρχή του έτους.

«Κανείς που σκεφτόταν ποιες κυρώσεις θα μπορούσε να επιβάλει η Δύση δεν θα μπορούσε να το είχε προβλέψει, όταν τα αποθέματα της κεντρικής τράπεζας [πάγωσαν]», δήλωσε τον Μάρτιο ο υπουργός Εξωτερικών της Ρωσίας Σεργκέι Λαβρόφ. «Ήταν απλώς κλοπή».

Πέντε εβδομάδες μετά τον πόλεμο η κατάσταση φαίνεται διαφορετική — τουλάχιστον επιφανειακά. Το ρούβλι έχει ανακτήσει το μεγαλύτερο μέρος του εδάφους που έχασε τις ημέρες μετά την πρώτη ανακοίνωση των κυρώσεων – ωθώντας ορισμένους Ρώσους αξιωματούχους να ισχυριστούν ότι τα μέτρα απέτυχαν.

«Αυτή είναι η αρχή του τέλους του μονοπωλίου του δολαρίου στον κόσμο», δήλωσε την Τετάρτη ο Βιάσεσλαβ Βολοντίν, πρόεδρος της Κάτω Ρωσικής Δούμας. «Όποιος κρατά χρήματα σε δολάρια σήμερα δεν μπορεί πλέον να είναι σίγουρος ότι οι ΗΠΑ δεν θα κλέψουν τα χρήματά τους».

Ο Βολοντίν πρόσθεσε: «Οι «κολασμένες» κυρώσεις δεν λειτούργησαν. Ήλπιζαν να καταρρεύσει η οικονομία και να παραλύσουν το τραπεζικό σύστημα της Ρωσίας. Δεν λειτούργησαν.”

Ωστόσο, οι αναλυτές λένε ότι η ανάκαμψη αντανακλά σε μεγάλο βαθμό τους δρακόντειους ελέγχους κεφαλαίων και τις αυξήσεις επιτοκίων που ανακοίνωσε η Ρωσία ως απάντηση. Προσθέτουν ότι ο οικονομικός αντίκτυπος θα είναι αναμφίβολα σοβαρός, ανεξάρτητα από τις κινήσεις του ρουβλίου.

«Είναι πολύ ζοφερό», λέει η Κάρμεν Ράινχαρτ, επικεφαλής οικονομολόγος της Παγκόσμιας Τράπεζας. «Η μοντελοποίηση σε μια εποχή όπως αυτή είναι τέχνη, επομένως δεν θέλω να είμαι πολύ ακριβής, αλλά μιλάμε για σημαντικές, διψήφιες μειώσεις της οικονομικής δραστηριότητας και εκτίναξη του πληθωρισμού».

Ωστόσο, υπάρχουν μερικές ενδεικτικές ενδείξεις ότι η Ρωσία θα μπορούσε να βρει τρόπους να παρακάμψει τις κυρώσεις που παρακάμπτουν το χρηματοπιστωτικό σύστημα των ΗΠΑ που βασίζεται στο δολάριο. Ένας τομέας είναι το εμπόριο. Η Ινδία, μια χώρα που επιθυμεί να διατηρήσει την ανεξαρτησία της εξωτερικής της πολιτικής, φλερτάρει με την ιδέα να προσφέρει μια κερκόπορτα πληρωμών στη Ρωσία.

Ινδοί αξιωματούχοι λένε ότι η κυβέρνηση και η κεντρική τράπεζα εξέτασαν τη βιωσιμότητα μιας συμφωνίας ανταλλαγής ρουπίας-ρουβλίου – ενός μηχανισμού που χρησιμοποιούσαν οι δύο χώρες κατά την εποχή της Σοβιετικής Ένωσης, ο οποίος περιλάμβανε επίσης ανταλλαγές που αφορούσαν πετρέλαιο και άλλα αγαθά. Ωστόσο, οι αξιωματούχοι τονίζουν ότι το ζήτημα δεν έχει ακόμη διευθετηθεί. Τέτοιες ρυθμίσεις «δεν είναι εύκολο να αναιρεθούν μόλις περάσει η κρίση», προειδοποιεί επίσημη πηγή.

Κάποιοι φοβούνται ότι ο πόλεμος είναι η αρχή μιας βαθιάς αλλαγής στην παγκόσμια οικονομία. Ο Λάρι Φινκ, ο διευθύνων σύμβουλος της BlackRock, του μεγαλύτερου επενδυτικού ομίλου στον κόσμο με υπό διαχείριση περιουσιακά στοιχεία 10 τρισεκατομμυρίων δολαρίων, υποστήριξε στην ετήσια επιστολή του προς τους μετόχους ότι «η ρωσική εισβολή στην Ουκρανία έβαλε τέλος στην παγκοσμιοποίηση που ζήσαμε τις τελευταίες τρεις δεκαετίες». Ένα αποτέλεσμα, είπε, θα μπορούσε να είναι η μεγαλύτερη χρήση των ψηφιακών νομισμάτων – ένας τομέας όπου οι κινεζικές αρχές έχουν κάνει σημαντικές προετοιμασίες.

Ακόμη και το ΔΝΤ πιστεύει ότι η κυριαρχία του δολαρίου θα μπορούσε να μειωθεί λόγω του «κατακερματισμού» του συστήματος, αν και πιθανότατα θα παραμείνει το κύριο παγκόσμιο (αποθεματικό) νόμισμα. «Βλέπουμε ήδη ότι ορισμένες χώρες επαναδιαπραγματεύονται το νόμισμα στο οποίο πληρώνονται για το εμπόριο», λέει η Γκίτα Γκόπιναθ, η πρώτη αναπληρώτρια γενική διευθύντρια του ΔΝΤ.

Οι κυρώσεις θα μπορούσαν επίσης να επιταχύνουν τις αλλαγές στη διεθνή χρηματοοικονομική υποδομή. Ως μέρος της ώθησής της να μειώσει την εξάρτηση από συστήματα που ελέγχονται από τις ΗΠΑ, η Κίνα έχει περάσει χρόνια αναπτύσσοντας το δικό της σύστημα διασυνοριακών διατραπεζικών πληρωμών σε renminbi (το Cips), το οποίο έχει πλέον ως μέλη 1.200 ιδρύματα σε 100 χώρες.

Το Cips εξακολουθεί να είναι μικρό σε σύγκριση με το Swift, το ευρωπαϊκό σύστημα πληρωμών, το οποίο αποτελεί σημαντικό μέρος του καθεστώτος κυρώσεων κατά της Ρωσίας. Αλλά το γεγονός ότι οι μεγαλύτερες ρωσικές τράπεζες έχουν εκδιωχθεί από τη Swift προσέφερε μια πιθανή ευκαιρία ανάπτυξης στον κινέζο αντίπαλο.

«Το Cips έχει τη δυνατότητα να αλλάξει το παιχνίδι», λέει ο Εσουάρ Πρασνάτ, πρώην ανώτερος αξιωματούχος του ΔΝΤ που βρίσκεται τώρα στο Ινστιτούτο Brookings. «Η Κίνα δημιουργεί μια υποδομή για πληρωμές και ανταλλαγή μηνυμάτων πληρωμών (αυτό που κάνει το SWIFT) που θα μπορούσε μια μέρα να προσφέρει μια εναλλακτική λύση στο κυριαρχούμενο από τη Δύση διεθνές χρηματοπιστωτικό σύστημα και ιδιαίτερα στο SWIFT», λέει.

Ακόμη και πριν από τον πόλεμο, υπήρχαν επίσης κάποιες ενδείξεις μεγάλης αλλαγής που ήδη βρισκόταν σε εξέλιξη στη σύνθεση των αποθεματικών των κεντρικών τραπεζών – ένα από τα κύρια δομικά στοιχεία του διεθνούς χρηματοπιστωτικού συστήματος.

Το δημόσιο χρέος των ΗΠΑ για μεγάλο μέρος του περασμένου αιώνα ήταν το προτιμώμενο μέρος των κεντρικών τραπεζών για να παρκάρουν χρήματα τις δύσκολες εποχές, δεδομένου του μεγέθους και της ισχύος των ΗΠΑ, της ασφάλειας και της εμπορευσιμότητας του χρέους τους και του κυρίαρχου ρόλου του δολαρίου στο διεθνές εμπόριο και τα οικονομικά. Στη δεκαετία του 1960, ο πρώην Γάλλος πρόεδρος Βαλερί Ζισκάρ ντ’ Εστέν το αποκάλεσε αυτό ως το «υπερβολικό προνόμιο» της Αμερικής. Αλλά αυτό το προνόμιο έχει διαβρωθεί τις τελευταίες δεκαετίες.

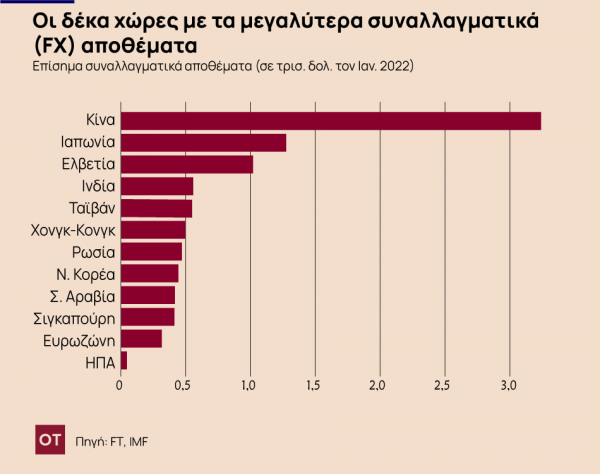

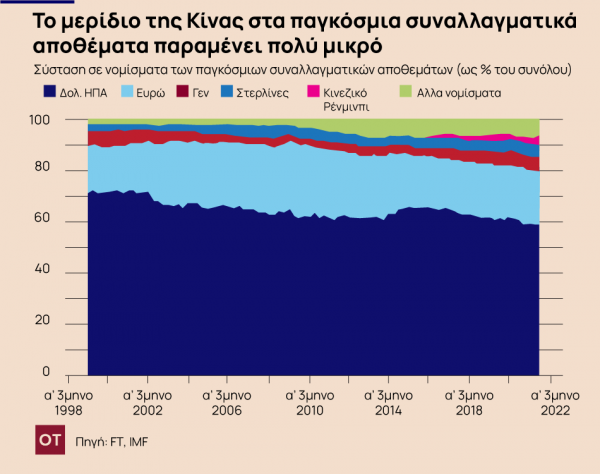

Από τα συναλλαγματικά αποθέματα αξίας 12 τρισεκατομμυρίων δολαρίων που διατηρούσαν οι κεντρικές τράπεζες σε όλο τον κόσμο στα τέλη του 2021, το δολάριο αντιπροσωπεύει περίπου το 59%, σύμφωνα με τα τελευταία στοιχεία του ΔΝΤ. Αυτό είναι χαμηλότερο από 71% το 1999, όταν κυκλοφόρησε το ευρώ.

Το ευρωπαϊκό κοινό νόμισμα είναι η κύρια εναλλακτική λύση στο δολάριο – αντιπροσωπεύει το 20% των αποθεματικών των κεντρικών τραπεζών – αλλά έχει επίσης σημειωθεί μια αξιοσημείωτη μετατόπιση σε μικρότερα νομίσματα όπως το δολάριο Αυστραλίας, το γουόν Κορέας και κυρίως το κινεζικό ρένμνμπι (το γουάν), σύμφωνα με τον Μπάρι Άιχενγκριν, καθηγητή οικονομικών στο Μπέρκλεϋ, τον κοσμήτορα σπουδών για το διεθνές νομισματικό σύστημα.

Σε μια πρόσφατη έκθεση που συνέταξε από κοινού με το ΔΝΤ, έκανε λόγο για «κρυφή διάβρωση της κυριαρχίας του δολαρίου» και υποστήριξε ότι αυτό «υποδηλώνει πώς το διεθνές σύστημα μπορεί να εξελιχθεί στο μέλλον». Η χρήση κυρώσεων από τις κεντρικές τράπεζες πιθανότατα θα επιτάχυνε τη διαδικασία, είπε στους Financial Times.

«Είναι τεράστια υπόθεση. Το πάγωμα των περιουσιακών στοιχείων της ρωσικής κεντρικής τράπεζας ήταν σίγουρα μια έκπληξη για μένα και όπως φάνηκε και για τον Πούτιν», λέει. «Αυτά τα ζητήματα εμφανίζονταν πάντα στο παρελθόν κάθε φορά που λέγονται οι λέξεις «όπλο» και «δολάριο». Η ανησυχία είναι πάντα ότι αυτό θα αποβεί εις βάρος των αμερικανικών τραπεζών και λειτουργεί για να διαβρωθεί ως ένα βαθμό το υπέρογκο προνόμιο του δολαρίου».

Ο Γιου Γιονγκντίνγκ, κορυφαίος οικονομολόγος στην Κινεζική Ακαδημία Κοινωνικών Επιστημών, είπε σε ομιλία την περασμένη εβδομάδα ότι οι κυρώσεις «έχουν υπονομεύσει θεμελιωδώς την εθνική αξιοπιστία στο διεθνές νομισματικό σύστημα». Ο Γιου, ο οποίος ήταν σύμβουλος της κινεζικής κεντρικής τράπεζας, πρόσθεσε: «Ποιές συμβάσεις και συμφωνίες που δεν μπορούν να αθετηθούν στις διεθνείς χρηματοοικονομικές δραστηριότητες, εάν τα περιουσιακά στοιχεία των ξένων κεντρικών τραπεζών μπορούν να παγώσουν».

Είναι πολύ νωρίς για τον θάνατο του δολαρίου;

Ωστόσο, παρ’ όλες τις εικασίες σχετικά με τον αντίκτυπο των κυρώσεων, υπάρχουν επίσης ισχυροί λόγοι να πιστεύουμε ότι δεν θα προωθήσουν μια σεισμική αλλαγή στις τεκτονικές πλάκες που στηρίζουν την παγκόσμια χρηματοδότηση — τουλάχιστον για το άμεσο μέλλον.

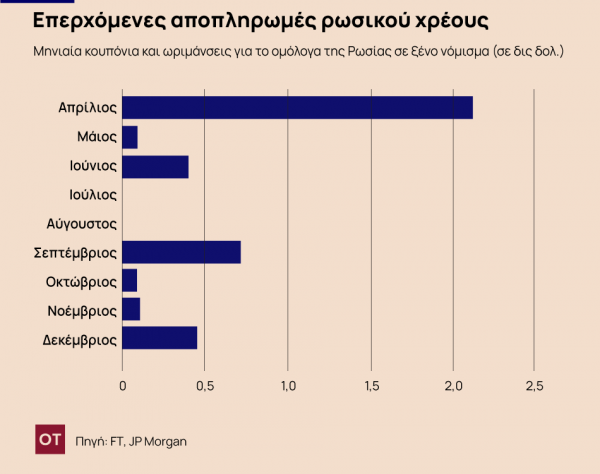

Παρά την πρόσφατη ανάκαμψη του ρουβλίου, δεν υπάρχει εύκολος τρόπος για τη Ρωσία να ξεφύγει από τον αντίκτυπο των κυρώσεων. Η Νατάλια Ζουμπάρεβιτς, διευθύντρια του περιφερειακού προγράμματος του Ανεξάρτητου Ινστιτούτου Κοινωνικής Πολιτικής, λέει ότι οι άνθρωποι περιμένουν αποτελέσματα «πολύ γρήγορα» από τις κυρώσεις. «Οι κυρώσεις δεν λειτουργούν γρήγορα», λέει. «Οι άλλες κυρώσεις θα έχουν αποτέλεσμα σε μήνες, όχι σε ημέρες».

Επιπλέον, η απειλή των αμερικανικών και ευρωπαϊκών κυρώσεων σε οντότητες που προσπαθούν ενεργά να βοηθήσουν τη Ρωσία να αποφύγει τον οικονομικό αποκλεισμό θα είναι σημαντικός αποτρεπτικός παράγοντας – ακόμη και για τις τράπεζες σε χώρες που μπορούν να βοηθήσουν τη Μόσχα.

Ούτε είναι εύκολο για τους αμφισβητίες να εκτοπίσουν το δολάριο. Η δυσάρεστη συνειδητοποίηση για τις χώρες που μπορεί τώρα να παρακολουθούν νευρικά το ενδεχόμενο να είναι ευάλωτες σε παρόμοιες κυρώσεις είναι ότι απλώς υπάρχει έλλειψη βιώσιμων εναλλακτικών λύσεων. Ακόμη και ο Άιχενγκριν λέει ότι σήμερα ανησυχεί λιγότερο για τη θέση του δολαρίου από ό, τι παλαιότερα, αφού επέζησε της «ακανόνιστης» προεδρίας του Ντόναλντ Τραμπ.

Αυτό το δίλημμα είναι ιδιαίτερα μεγάλο για την Κίνα. Με ξένα συναλλαγματικά αποθέματα 3,2 τρισεκατομμυρίων δολαρίων που πρέπει να επενδυθούν, δεν έχει άλλη επιλογή από το να έχει εκτεταμένη κατοχή δολαρίων. Εκτός Ευρώπης και δυνητικά της Ιαπωνίας, που έχουν σταθεί δίπλα στην Αμερική σε αυτή την περίπτωση, απλά δεν υπάρχουν αρκετά ρευστά χρηματοοικονομικά περιουσιακά στοιχεία σε άλλα νομίσματα για να καλυφθεί αυτή η ζήτηση.

«Έχουμε πολύ διευκολυντική νομισματική πολιτική, είμαστε πολύ ανοιχτοί με τις αγορές μας, όλα είναι εύκολα μετατρέψιμα και είμαστε ασφαλείς ως οικονομία. Μέχρι να αλλάξουν αυτά τα πράγματα, τα υπόλοιπα δεν αλλάζουν», λέει ο Μπράιν Ο’Του΄λ, ειδικός σε κυρώσεις στο Ατλαντικό Συμβούλιο και πρώην ανώτερος αξιωματούχος του Υπουργείου Οικονομικών των ΗΠΑ. «Αν ενεργούμε μαζί με όλους τους εταίρους και τους συμμάχους μας σε αυτό, πού αλλού θα πάτε; Δεν υπάρχει άλλο μέρος που να πλησιάζει το επίπεδο ρευστότητας και πρόσβασης που έχει η αγορά των ΗΠΑ. Δεν υπάρχει πουθενά.”

Η Κίνα αντιμετωπίζει επίσης ένα δυσεπίλυτο πρόβλημα εάν θέλει άλλες χώρες να διατηρήσουν το νόμισμά της στα αποθεματικά τους. Οι έλεγχοι κεφαλαίων της δεν είναι τόσο αυστηροί όσο παλιά, αλλά το ρέμνιμπι εξακολουθεί να μην είναι ένα πλήρως μετατρέψιμο νόμισμα. Από τη δεκαετία που άρχισε να προσπαθεί να διεθνοποιήσει το ρέμινμπι, το Κινεζικό Κομμουνιστικό Κόμμα συνειδητοποίησε ότι μπορεί να έχει ένα παγκόσμιο νόμισμα που θα μπορούσε κάποια μέρα να ανταγωνιστεί το δολάριο ή να διατηρήσει αυστηρό έλεγχο στο εγχώριο χρηματοπιστωτικό του σύστημα, αλλά δεν μπορεί να έχει και τα δυο.

Ο Πρασάντ επισημαίνει ότι παρά το μήνυμα πως οι χώρες δεν μπορούν πλέον να βασίζονται πλήρως στα «προσεκτικά δομημένα πολεμικά τους σεντούκια σε περιόδους πολέμου» υπό το φως των «αρκετά δραματικών κινήσεων των δυτικών οικονομιών», υπάρχει απλώς έλλειψη βιώσιμων εναλλακτικών λύσεων. «Η σκληρή πραγματικότητα όμως είναι ότι το ρέμινμπι σε αυτή τη φάση δεν είναι αρκετά μεγάλος παίκτης στα διεθνή χρηματοοικονομικά ώστε να είναι μια βιώσιμη εναλλακτική λύση στο δολάριο», λέει.

Δεδομένων των βαθιών αλλαγών που έχουν λάβει χώρα στην παγκόσμια οικονομία τις τελευταίες τέσσερις δεκαετίες, μπορεί να φαίνεται αναχρονιστικό το γεγονός ότι οι παραδοσιακοί σύμμαχοι της Δύσης εξακολουθούν να κυριαρχούν στον χρηματοπιστωτικό κόσμο. Αλλά προς το παρόν, υπάρχει ελάχιστη διαφυγή από την ισχύ που απολαμβάνουν τα νομίσματά τους.

Ο Σμιθ, πρώην αξιωματούχος του υπουργείου Οικονομικών, επισημαίνει ότι «το καμπανάκι θανάτου του δολαρίου ΗΠΑ στη διεθνή οικονομία ηχεί κάθε χρόνο» περίπου από το 2008, όταν η Ουάσιγκτον εμπόδισε για πρώτη φορά το Ιράν να χρησιμοποιήσει το δολάριο ΗΠΑ για τις διεθνείς ενεργειακές του συναλλαγές. Αλλά τίποτα απτό δεν προέκυψε ποτέ από αυτό.

«Υπήρξαν πολλές συζητήσεις έκτοτε σχετικά με το ότι το δολάριο ΗΠΑ έχασε την ιδιότητά του ως αποθεματικό νόμισμα και ως νόμισα επιλογής στις ενεργειακές αγορές και στη διεθνή οικονομία, [αλλά] δεν το είδαμε να συμβαίνει», λέει. «Το αμερικανικό δολάριο συνέχισε να παραμένει ισχυρό ως πηγή σταθερότητας στις διεθνείς χρηματοπιστωτικές συναλλαγές και αυτό είναι πιθανό να συνεχιστεί ακόμη και όταν κατακαθίσει η σκόνη από στον πόλεμο που έχει εξαπολύσει η Ρωσία στην Ουκρανία», λέει.

ΠΗΓΗ: ΟΤ