Τα τελευταία χρόνια οι αγορές βίωσαν τη μία ανατροπή μετά την άλλη. Το 2023 ήταν ένα έτος που θα μείνει στην ιστορία. Είδαμε τις αποδόσεις των ομολόγων να εκτινάσσονται σε υψηλά 15 ετών, είδαμε τις οικονομίες να αντιστέκονται περισσότερο από όσο περιμέναμε, είδαμε ένα ράλι των εταιρειών τεχνητής νοημοσύνης και την πρώτη εταιρεία του χώρου αυτού που έσπασε το φράγμα του 1 τρισ. δολαρίου σε κεφαλαιοποίηση. Μας αποχαιρετά όμως σε πολεμική διάθεση, με οξυμένες τις γεωπολιτικές εντάσεις και την αβεβαιότητα. Το ερώτημα λοιπόν είναι τι περιμένουμε το 2024; Σε αυτό έρχεται να απαντήσει η UBS με την καθιερωμένη έκθεση UBS CIO Year Ahead 2024, την οποία παρουσίασε σε ένα webinar, στο οποίο συμμετείχε και η Ναυτεμπορική.

Οι μεγάλες οικονομίες θα κατεβάσουν ταχύτητα

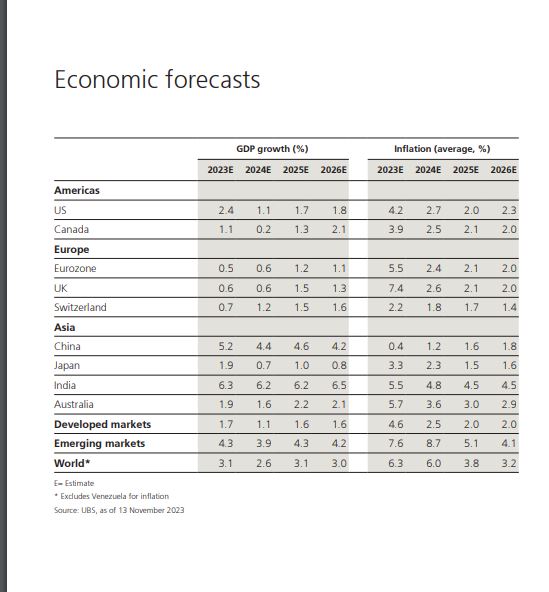

Η UBS περιμένει έναν «νέο κόσμο», όπως επεσήμανε ο Mark Haefele, Chief Investment Officer, Global Wealth Management, περιμένει βραδύτερη ανάπτυξη για την οικονομία των ΗΠΑ το 2024, καθώς θα εντείνεται η πίεση στις καταναλωτικές δαπάνες, «βλέπει» υποτονική ανάπτυξη στην Ευρώπη, ενώ υπολογίζει ότι η Κίνα θα εισέλθει σε μια «νέα κανονικότητα» βραδύτερης, αλλά δυνητικά πιο ποιοτικής ανάπτυξης.

Η Ευρωζώνη αναμένεται να δει το ΑΕΠ της να μεγεθύνεται μόλις κατά 0,6% το 2024 και τον πληθωρισμό να υποχωρεί στο 2,4% από 5,5% φέτος. Για τις ΗΠΑ η πρόβλεψη θέλει την ανάπτυξη στο 1,1% και τον πληθωρισμό στο 2,7% την επόμενη χρονιά.

Ο νέος αυτός κόσμος ευνοεί τη στροφή σε πιο ποιοτικές μετοχές, συμπεριλαμβανομένου του τομέα της τεχνολογίας, που μπορεί να προσφέρει αύξηση κερδών ακόμη και σε ένα πλαίσιο επιβράδυνσης της παγκόσμιας ανάπτυξης.

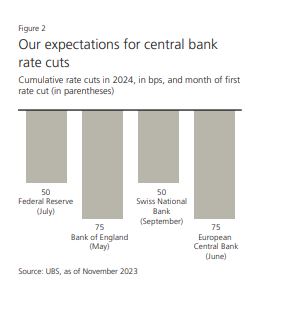

Οι κεντρικές τράπεζες θα αρχίσουν να μειώνουν τα επιτόκια

Ύστερα από τις δραματικές αυξήσεις επιτοκίων, το 2024 θα είναι ένα έτος κατά το οποίο οι κεντρικές τράπεζες θα αρχίσουν να μειώνουν τα επιτόκια, όπως εξήγησε ο Paul Donovan, Chief Economist της UBS GWM. Την αρχή θα κάνει πιθανότατα η Τράπεζα της Αγγλίας, ενώ θα ακολουθήσουν τον Ιούνιο η EKT και τον Ιούλιο η Federal Reserve. Η ΕΚΤ προβλέπεται να μειώσει τα επιτόκια κατά 75 μονάδες βάσεις μέσα στην επόμενη χρονιά, οδηγώντας επομένως το καταθετικό στο 3,25% από 4% σήμερα.

Όπως είπε απαντώντας σε ερώτηση της Ναυτεμπορικής ο Θέμης Θεμιστοκλέους, Chief Investment Officer EMEA, UBS GWM, αυτό πρακτικά σημαίνει ότι και οι αποδόσεις των κρατικών ομολόγων θα αρχίσουν να υποχωρούν. Τα ελληνικά ομόλογα έχουν ήδη εδώ και καιρό μία θετική δυναμική, καθώς η αγορά είχε προεξοφλήσει την ανάκτηση της επενδυτικής βαθμίδας και αναμένεται να διατηρήσουν τη δυναμική αυτή και την επόμενη χρονιά, σύμφωνα με τον κ. Θεμιστοκλέους.

Οι προσδοκίες για επιτοκιακές μειώσεις συνηγορούν υπέρ της διακράτησης ποιοτικών ομολόγων και του περιορισμού των τοποθετήσεων σε μετρητά – που το 2023 ήταν μάλλον ο βασιλιάς των αγορών.

Η πολιτική θα μείνει σε πρώτο πλάνο

Οι γεωπολιτικές εξελίξεις θα συνεχίσουν να διαδραματίζουν καθοριστικό ρόλο και το 2024. Οι προεδρικές εκλογές των ΗΠΑ, οι πόλεμοι Ισραήλ-Χαμάς και Ρωσίας-Ουκρανίας και ο συνεχιζόμενος ανταγωνισμός μεταξύ ΗΠΑ και Κίνας θα μπορούσαν όλα να έχουν σοβαρές επιπτώσεις στις διεθνείς αγορές, προειδοποιεί η UBS.

Και οι πολιτικές αποφάσεις για τη συμμετοχή σε μεγάλες και μη χρηματοδοτούμενες δημοσιονομικές δαπάνες δημιουργούν τόσο ανοδικούς όσο και καθοδικούς επενδυτικούς κινδύνους. Οι επενδυτές θα πρέπει να προετοιμαστούν για να αντισταθμίσουν τους κινδύνους της αγοράς.

Η UBS βλέπει τις στρατηγικές διατήρησης κεφαλαίων, τα μακροοικονομικά κεφάλαια αντιστάθμισης κινδύνου, το πετρέλαιο και τον χρυσό ως εργαλεία στα οποία πρέπει να εστιάσουν οι επενδυτές το 2024.

Μια δεκαετία μετασχηματισμού

«Καθώς κοιτάζουμε την επόμενη δεκαετία, πιστεύουμε ότι η τεχνητή νοημοσύνη θα δώσει ώθηση στη δημιουργία ουσιαστικής αξίας σε μια σειρά τομέων. Προς το παρόν, οι επενδυτές έχουν επικεντρωθεί στους πιθανούς δικαιούχους από το υλικό και τις πλατφόρμες τεχνητής νοημοσύνης, αλλά η πιθανή διάχυση σε εφαρμογές θα φτάσει σε μεγάλο βαθμό» σημειώνει η UBS.

Οι ανησυχίες για την κλιματική αλλαγή και την εθνική ασφάλεια θα οδηγήσουν επίσης σε μία παγκόσμια μετάβαση. Η επίτευξη μιας πλήρους μετάβασης σε μια οικονομία μηδενικού άνθρακα είναι ένα πολύπλοκο εγχείρημα. Ωστόσο, σημαντικές επενδύσεις σε έργα μείωσης των ρύπων, θεωρούνται λίγο – πολύ δεδομένες. Οι κρατικές επενδύσεις στην τεχνολογική, περιβαλλοντική, ενεργειακή και φυσική ασφάλεια —καθώς και στη γήρανση του πληθυσμού— σημαίνει ότι τα επίπεδα χρέους είναι πιθανό να αυξηθούν.

«Πιστεύουμε ότι τα υψηλότερα επίπεδα χρέους θα συμβάλουν σε μεγαλύτερη αστάθεια του σταθερού εισοδήματος, αλλά και περισσότερες ευκαιρίες για τους ιδιώτες επενδυτές να παρέχουν χρηματοδότηση» σημειώνουν οι ειδικοί της ελβετικής επενδυτικής τράπεζας.

Άνοδος των ομολόγων, πτώση του δολαρίου – Τι θα γίνει με το πετρέλαιο

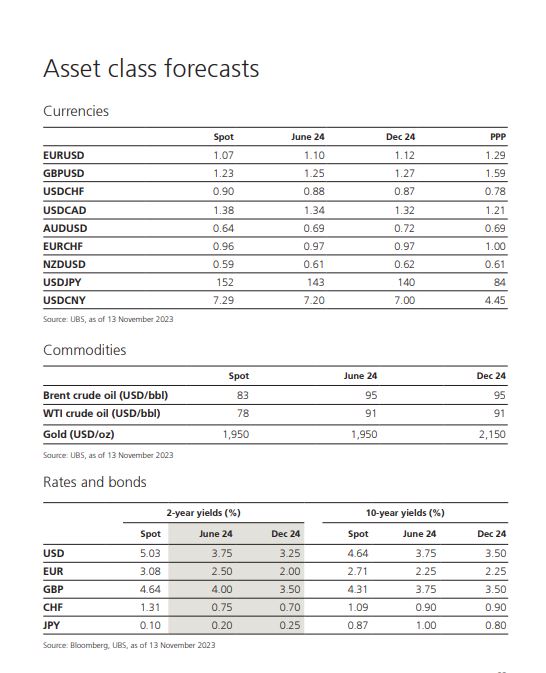

Με τις κεντρικές τράπεζες να μειώνουν τα επιτόκια, τα κρατικά ομόλογα θα λάβουν εύλογα ώθηση. Από την άλλη αναμένεται υποτίμηση του δολαρίου. Όσο για το πετρέλαιο, η UBS βλέπει την τιμή του μπρεντ κοντά στα 95 δολάρια το βαρέλι και εκείνη του αμερικανικού αργού, στα 91 δολάρια το βαρέλι.

Οι συστάσεις στους επενδυτές

- Διαχείριση ρευστότητας. Μείωση τοποθετήσεων σε μετρητά και αξιοποίηση ευκαιριών για βελτιστοποίση των αποδόσεων.

- Επενδύστε στην ποιότητα: Τα ομόλογα ποιότητας και οι μετοχές εταιρειών με σταθερούς ισολογισμούς και βιώσιμη κερδοφορία είναι στις βασικές επιλογές για το 2024.

- Νομίσματα: Στρατηγικές που επιτρέπουν στους επενδυτές να αγοράζουν συστηματικά νοίσματα κάτω από τα σημερινά επίπεδα, προσφέρουν ευκαιρίες.

- Θωράκιση έναντι κινδύνων: Η γεωπολιτική αβεβαιότητα σημαίνει ότι οι επενδυτές πρέπει να προετοιμάζονται για αστάθεια με διαφοροποίηση χαρτοφυλακίου, στρατηγικές διατήρησης κεφαλαίου και τοποθετήσεις σε πετρέλαιο και χρυσό.

- Διαφοροποίηση με εναλλακτικές πιστώσεις: Οι εξελίξεις ευνοούν διάφορες πιστωτικές στρατηγικές, συμπεριλαμβανομένου του αρμπιτράζ και του distressed χρέους.

Νατάσα Στασινού • [email protected]