του Michael Mackenzie

Λίγα είναι τα δάκρυα που χύνονται για τα hedge funds που ταπεινώθηκαν από έναν στρατό μικροεπενδυτών, σε μια άγρια εβδομάδα συναλλαγών στη Wall Street.

Τα short selling funds, που κάποιες φορές κατηγορήθηκαν ως αρπακτικά, έχουν τώρα γίνει στόχος της οργής των μικρών επενδυτών, που -σε μέσα κοινωνικής δικτύωσης όπως το Reddit- τα έχουν παρουσιάσει ως μέλη μιας ελίτ που αυξάνει τις πιθανότητες να χάσουν οι μεμονωμένοι επενδυτές.

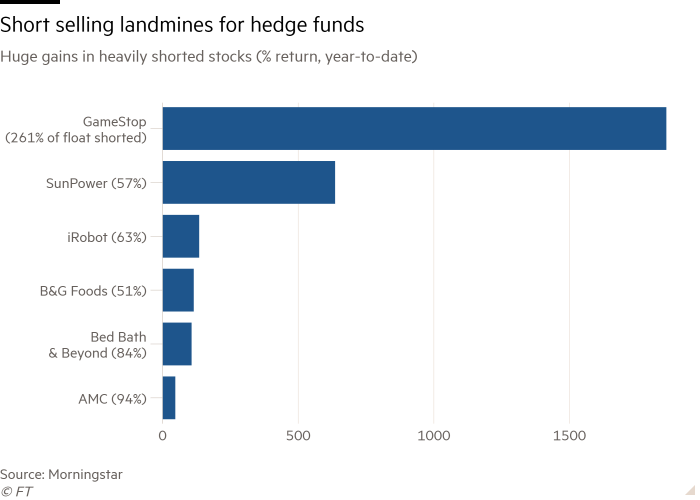

Ένα τέτοιο fund, μάλιστα, έφτασε την Παρασκευή να δηλώνει παραίτηση. Μετά από 20 χρόνια στον κλάδο του σορταρίσματος, η Citron Research δήλωσε πως δεν θα δημοσιοποιεί πλέον εκθέσεις που εντοπίζουν μετοχές για πώληση, και πλέον θα εστιάζει σε ευκαιρίες για αγορά. Μαζί με την Melvin Capital, ήταν ένα από τα hedge funds που βρέθηκαν στο μάτι του κυκλώνα των μαζικών αγορών στις οποίες προχώρησαν οι μικροεπενδυτές, που επικεντρώθηκαν κυρίως σε μετοχές της προβληματικής GameStop. Οι αγορές τους και η άνοδος της τιμής της μετοχής στην οποία οδήγησαν, ανάγκασαν τα hedge funds να κλείσουν τα στοιχήματά τους για πτώσεις τιμών, με επώδυνες απώλειες.

Ωστόσο, σε τέτοιους ταραγμένους καιρούς, είναι σημαντικό να θυμόμαστε πως οι short sellers παίζουν σημαντικό ρόλο στο χρηματοοικονομικό οικοσύστημα. Το short selling είναι μια θεμελιώδης στρατηγική trading που χρησιμοποιούν τα hedge funds. Περιλαμβάνει τον δανεισμό μετοχών από μια χρηματιστηριακή και στη συνέχεια πώλησή τους στην αγορά, με στόχο την επαναγορά τους σε χαμηλότερη τιμή προτού τις επιστρέψου, δημιουργώντας έτσι κέρδος.

Όταν συμβαίνει αυτό, αποτελεί προειδοποίηση στους μακροπρόθεσμους επενδυτές για τις υψηλές αποτιμήσεις και αναγνωρίζει εταιρείες με προβληματικά επιχειρηματικά μοντέλα. Με τη σειρά του, βοηθά στη λογοδοσία του management και, σε ορισμένες περιπτώσεις, ρίχνει φως σε ύποπτα λογιστικά.

Για παράδειγμα, τα hedge funds που σόρταραν μετοχές της Wirecard δέχθηκαν τεράστιες επικρίσεις, αλλά στο τέλος αποδείχθηκε πως είχαν δίκιο, όταν η «αγαπημένη» fintech της Γερμανίας κατέρρευσε και χρεοκόπησε πέρυσι.

Η λεγόμενη στρατηγική long/short –όπου οι προβληματικές εταιρείες πωλούνται και οι ισχυρότεροι αντίπαλοι αγοράζονται- ήταν επικερδής για τα hedge funds το 2020, φέρνοντας μέσο κέρδος 17,3% σύμφωνα με την εταιρεία παροχής δεδομένων Eureka Hedge.

Αλλά ένας άλλος λόγος για τον οποίον δεν αρέσει στον κόσμο το short selling είναι πως αμφισβητεί ένα ισχυρό αφήγημα της αγοράς μετοχών για αισιοδοξία στις μακροπρόθεσμες προοπτικές των εταιρειών –και σταθερής αύξησης των τιμών των μετοχών με την πάροδο του χρόνου.

Αυτού του είδους η αισιοδοξία περνάει μέσα από τις αναρτήσεις σε πλατφόρμες όπως το r/WallStreetBets του Reddit, που οδήγησαν τις μετοχές της GameStop στη στρατόσφαιρα.

Αυτοί οι traders μπορεί να μην ήταν ακριβώς ο στρατός των ερασιτεχνών που υποστηρίζουν ορισμένοι. Οι επαγγελματίες traders έχουν και προσωπικούς λογαριασμούς. Αλλά δεν υπάρχει αμφιβολία πως υπήρξε μια έκρηξη του retail trading στις ΗΠΑ, με ώθηση από τις επιταγές που έστειλε η αμερικανική κυβέρνηση για στήριξη των πολιτών λόγω της πανδημίας, από τις μειώσεις στις προμήθειες των χρηματιστηριακών και από την ικανότητα να αγοράζεις κλάσματα μετοχών.

Το όπλο που χρησιμοποιεί η νέα κολεκτίβα των μικροεπενδυτών είναι η επιλογή να αγοράζει μετοχές σε καθορισμένη τιμή –προσφέροντας μια προσέγγιση «λόττο» ή «αθλητικού στοιχηματισμού» στο trading.

Η αγορά ενός τέτοιου call option για ένα περιορισμένο premium που θα δοθεί μπροστά, αντιπροσωπεύει το όριο της έκθεσής τους. Ωστόσο, το ανοδικό περιθώριο από ένα call option του οποίου η αξία αυξάνεται, μπορεί να είναι μεγάλο.

Τα options αυτά έχουν δώσει στους μικροεπενδυτές τη βαρύτητα να προκαλούν τα hedge funds, ορισμένα από τα οποία έγιναν πιο ευάλωτα επειδή το παρατράβηξαν, ιδιαίτερα στην περίπτωση της GameStop.

Ο αριθμός των μετοχών της GameStop που είχαν πουλήσει οι short sellers και υποσχέθηκαν να παραδώσουν στους αγοραστές, αντιστοιχούσε σε 260% των υφιστάμενων μετοχών, σύμφωνα με την Morningstar. Ο περιορισμός μέρος αυτού του στοιχήματος εξηγεί γιατί το πώς οι μετοχές της GameStop κάποια στιγμή εκτινάχθηκαν προς τα 500 δολάρια ανά μετοχή αυτήν την εβδομάδα, από περίπου 20 δολάρια που ήταν νωρίτερα τον Ιανουάριο.

«Όταν σορτάρεται βαριά μια μετοχή, βάζεις τον εαυτόν σου σε θέση όπου δεν έχεις πια τον έλεγχο», ανέφερε ο Brad Lamensdorf, ένας long/short hedge fund trader που διαχειρίζεται την Active Alts. «Όλοι μπορούν να δουν πως έχουν σπεύσει πολλοί σε αυτή τη θέση και πλέον είναι ευάλωτη σε αντιστροφή».

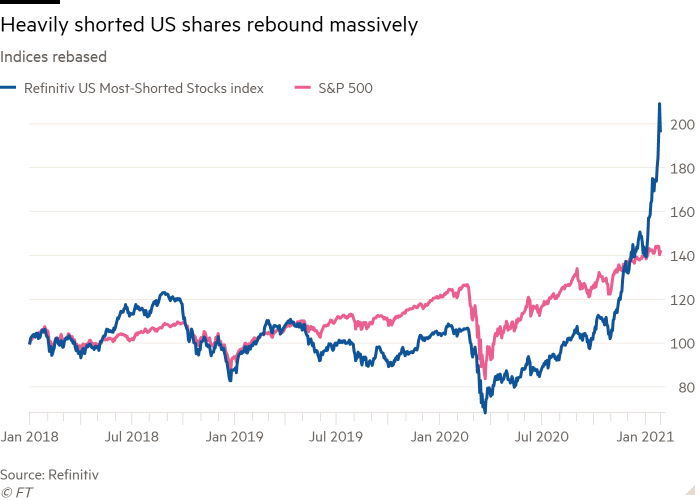

Η πλειονότητα των επενδυτών με διαφοροποιημένα χαρτοφυλάκια θα κοιτάξουν πέραν της τωρινής αναμπουμπούλας στην αγορά. Αλλά είναι ξεκάθαρο πως υπάρχουν περιοχές της αγοράς που διαπραγματεύονται εκτός γραμμής της ιδέας της θεμελιώδους αξίας. Αυτό θα δώσει ευκαιρίες στους επενδυτές που δεν έχουν τη λογική του day-trading.

Μετοχές όπως η GameStop είναι ώριμες για να ξαναπέσουν στη γη, επιβραβεύοντας τους short sellers κάποια στιγμή. Και άλλες μετοχές που επλήγησαν από τις αναγκαστικές πωλήσεις από hedge funds που χρειάζονταν γρήγορα ρευστό για να καλύψουν τις απώλειες τους θα δώσουν ευκαιρία για αγορά.

«Το γεγονός πως υπάρχει περισσότερη λανθασμένη τιμολόγηση υποδηλώνει περισσότερες ευκαιρίες αποδόσεων για τον υπομονετικό contrarian επενδυτή», σύμφωνα με τον Vitali Kalesnik, εταίρο της Research Affiliates.

Ωστόσο, η τρέχουσα δυναμική της αγοράς –μια κερδοσκοπική εκτίναξη από τους μικροεπενδυτές που χρησιμοποιούν δανεισμένο χρήμα και παράγωγα- κατά το παρελθόν είχε σηματοδοτήσει μια ασταθή κορυφή στην αγορά. Σε παρόμοια peaks, ιδιαίτερα το 2000 και σε μικρότερο βαθμό το 2007, ακολούθησαν μεγάλες ευρύτερες πτώσεις –όχι μόνον μεταξύ ορισμένων hedge funds.

«Ένα από τα πιο σίγουρα σημάδια πως μια φούσκα κοντεύει να σκάσει είναι όταν οι μικροεπενδυτές μπαίνουν με μόχλευση», σημείωνε ο Albert Edwards της Societe Generale.

«Και αν ο όχλος των μικροεπενδυτών είναι τώρα οργισμένος, να δείτε τι θα γίνει όταν χάσουν τα πουκάμισά τους αν καταρρεύσει η αγορά».

Πηγή: euro2day.gr