Οι παγκόσμιες κρίσεις των τελευταίων ετών που επηρέασαν σημαντικά την ευρωπαϊκή οικονομία ήταν κατά κύριο λόγο βραχυχρόνιες διαταραχές και αντιμετωπίστηκαν με σχετική επάρκεια από τη δημοσιονομική πολιτική των χωρών-μελών της Ευρωπαϊκής Ένωσης (ΕΕ) και τη νομισματική πολιτική της ΕΚΤ, σημειώνει σε έρευνά της η Alpha Bank στο Δελτίο Οικονομικών Εξελίξεων του Economic Research με τίτλο «H Χαμηλή Παραγωγικότητα Εργασίας στην Ευρώπη: Ποιος ο ρόλος της Καινοτομίας;».

Οι διαταραχές στις εφοδιαστικές αλυσίδες λόγω της πανδημίας έχουν σε μεγάλο βαθμό εξομαλυνθεί, ενώ ο υψηλός πληθωρισμός λόγω της ενεργειακής κρίσης βρίσκεται πλέον υπό έλεγχο από τις νομισματικές αρχές.

Ωστόσο, η Ευρώπη αντιμετωπίζει και άλλες προκλήσεις, που, όμως, είναι μακροχρόνιες και διαρθρωτικές, όπως είναι η χαμηλή παραγωγικότητα εργασίας και η διαχρονική υστέρησή της σε σχέση με τις αντίστοιχες άλλων μεγάλων οικονομιών, κυρίως των ΗΠΑ και της Κίνας, σημειώνει η Alpha Bank. Ήδη από τη δεκαετία του 1990, η αύξηση της παραγωγικότητας της Ευρώπης υστερεί, αφού οι ευρωπαϊκές εταιρείες δεν κατάφεραν να προσεγγίσουν το επίπεδο των ανταγωνιστών τους.

Η παραγωγικότητα στην ΕΕ

Ο στόχος αυτός καθίσταται πιο δύσκολος, καθώς οι επιχειρήσεις δεν μπορούν να αξιοποιήσουν τις οικονομίες κλίμακας, χωρίς μια πραγματικά ολοκληρωμένη αγορά αγαθών, υπηρεσιών, εργασίας και κεφαλαίου. Τούτο ισχύει, ιδιαίτερα, για τις νεοφυείς επιχειρήσεις που επενδύουν στην καινοτομία.

Η βασικότερη εξήγηση για τη διαχρονική υστέρηση είναι τα διαφορετικά επίπεδα έρευνας και ανάπτυξης (Ε&Α) που είναι οι κύριοι μοχλοί της παραγωγικότητας (“The future of European competitiveness”, Σεπτέμβριος 2024). Η Ε&Α δημιουργεί θετικές εξωτερικές επιδράσεις, με τις νέες τεχνολογίες να οδηγούν πολλαπλασιαστικά σε περαιτέρω καινοτομία.

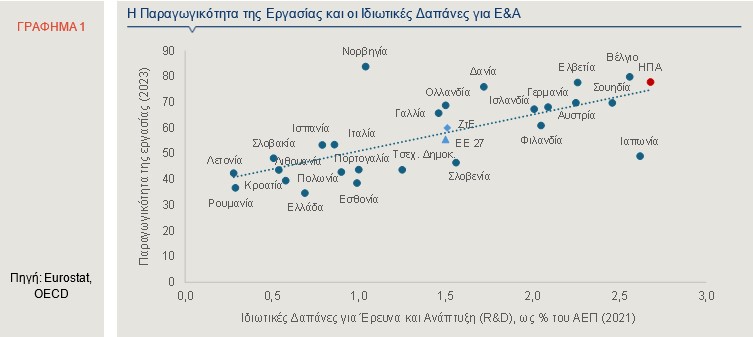

Η αύξηση των επενδύσεων σε Ε&Α είναι επιτακτική ανάγκη, ειδικότερα σήμερα που η Ευρώπη αντιμετωπίζει δημογραφικά προβλήματα, όπως η γήρανση του πληθυσμού και η συρρίκνωση του εργατικού δυναμικού. Οπότε, και η σημασία της Ε&Α για την αύξηση της παραγωγικότητας θα είναι κομβικής σημασίας στο μέλλον. Στο Γράφημα 1 απεικονίζεται η θετική συσχέτιση μεταξύ των επενδύσεων σε Ε&Α και της παραγωγικότητας.

Είναι χαρακτηριστικό ότι η Ευρώπη υστερεί σε σχέση με τις ΗΠΑ, ενώ υπάρχουν και σημαντικές αποκλίσεις μεταξύ των κρατών της. Δύο βασικοί λόγοι που εξηγούν το χάσμα στην καινοτομία της Ευρώπης σε σχέση με άλλες αναπτυγμένες χώρες είναι οι εξής:

- Το έλλειμμα επενδύσεων σε Ε&Α. Η ΕΕ επενδύει λιγότερο στην Ε&Α σε σύγκριση με τις ΗΠΑ, την Ιαπωνία και την Κίνα, η οποία σημειώνει εντυπωσιακή πρόοδο. Το 2022, η ΕΕ δαπάνησε 2,24% του ΑΕΠ της για Ε&Α, με αποτέλεσμα ένα επενδυτικό έλλειμμα περίπου 123 δισ. ευρώ, σε σχέση με τον στόχο της για επίτευξη 3% του ΑΕΠ. Συγκριτικά, οι ΗΠΑ δαπανούν το 3,5% του ΑΕΠ τους σε Ε&Α, η Ιαπωνία το 3,3% και η Κίνα το 2,4%.

- Το λιγότερο αναπτυγμένο χρηματοπιστωτικό σύστημα αποτελεί εμπόδιο για την επέκταση περισσότερων καινοτόμων εταιρειών. Οι εταιρείες στην ΕΕ είναι πιο πιθανό να αντιμετωπίζουν ανεπαρκή χρηματοδότηση σε σύγκριση με τις αντίστοιχες επιχειρήσεις στις ΗΠΑ. Είναι χαρακτηριστικό ότι στην ΕΕ η κύρια μορφή χρηματοδότησης των εταιρειών εξακολουθεί να είναι ο δανεισμός, ο οποίος, όμως, θεωρείται ότι δεν είναι κατάλληλος για τη χρηματοδότηση καινοτόμων έργων στα αρχικά τους στάδια και είναι ανεπαρκής για επενδυτικά έργα μεγάλης κλίμακας. Η περιορισμένη ανάπτυξη των εταιρειών διαχείρισης κεφαλαίων επιχειρηματικών συμμετοχών (venture capital) που επενδύουν σε νεοφυείς επιχειρήσεις (start-ups) είναι χαρακτηριστικό του χρηματοοικονομικού κενού των καινοτόμων νεοφυών επιχειρήσεων στην ΕΕ.

Alpha Bank: Τι συμβαίνει με τις Startups στην Ευρώπη

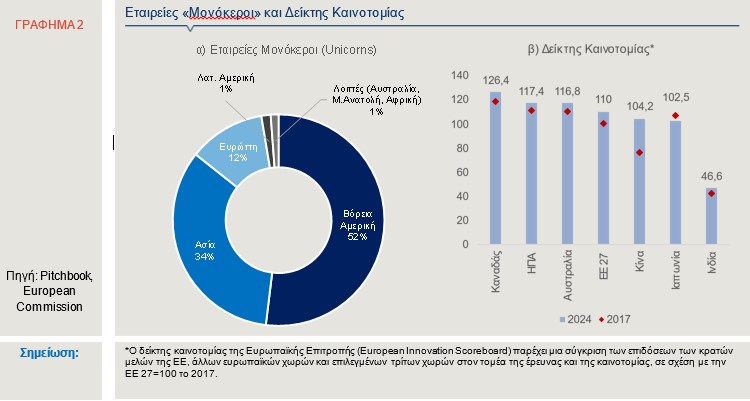

Σήμερα, στην Ευρώπη υφίσταται ένας σημαντικός αριθμός start-ups, αλλά αυτές οι εταιρείες συχνά αποτυγχάνουν να αναπτυχθούν περαιτέρω εξαιτίας διαφόρων εμποδίων και έλλειψης κινήτρων, με αποτέλεσμα να μετεγκαθίστανται σε πιο «φιλικές» επιχειρηματικές περιοχές, όπως οι ΗΠΑ και η Κίνα. Ως αποτέλεσμα, η ΕΕ έχει χαμηλότερο μερίδιο εταιρειών «μονόκερων» (unicorns), δηλαδή νεοφυών επιχειρήσεων με αποτίμηση που υπερβαίνει το 1 δισ. δολάρια ΗΠΑ, όπως σημειώνει η Alpha Bank.

Παρόλα αυτά, τα τελευταία χρόνια παρατηρείται αξιοσημείωτη βελτίωση της Ευρώπης στον Δείκτη Καινοτομίας της Ευρωπαϊκής Επιτροπής, ειδικά σε πλούσιες χώρες όπως η Δανία και η Σουηδία. Στο Γράφημα 2β παρατηρείται ότι ο Δείκτης στην ΕΕ ανήλθε στο 110, το 2024, από 100, το 2017, ενώ ο αντίστοιχος δείκτης των ΗΠΑ διαμορφώθηκε στο 117,4, το 2024, από 111,3, το 2017, και αντίστοιχα της Κίνας στο 104,2 από 76. Πριν από μία δεκαετία, ο ανταγωνισμός για την παγκόσμια πρωτοπορία στην καινοτομία ήταν κυρίως μεταξύ των ΗΠΑ και της Ευρώπης. Σήμερα, περιλαμβάνει περισσότερες οικονομίες, με την Κίνα να σημειώνει την ταχύτερη αύξηση σε σύγκριση με τις υπόλοιπες.

Εντός ενός περιβάλλοντος όξυνσης του ανταγωνισμού και ταχύτατης ανάπτυξης της καινοτομίας, η ΕΕ εξακολουθεί να έχει σοβαρά πλεονεκτήματα που μπορεί να κεφαλαιοποιήσει, όπως το ανθρώπινο κεφάλαιο υψηλού επιπέδου εκπαίδευσης και εξειδίκευσης που προέρχεται από πανεπιστήμια πρώτης κατηγορίας. Αν η Ευρώπη δεν αξιοποιήσει αυτό το πλεονέκτημα, η βαθιά δεξαμενή ανθρώπινου κεφαλαίου της θα γίνει πιο ρηχή, καθώς τα κορυφαία ταλέντα της θα συνεχίσουν να μεταναστεύουν εκεί όπου οι ευκαιρίες είναι πιο άφθονες. Ένα άλλο πλεονέκτημα είναι οι καλά αναπτυγμένες κοινωνικές υπηρεσίες και τα συστήματα κοινωνικής ασφάλισης της Ευρώπης που παρέχουν σημαντικό δίχτυ οικονομικής ασφάλειας και μπορούν να διευκολύνουν, μεταξύ άλλων, την ανάληψη επιχειρηματικού κινδύνου.

Συμπερασματικά, η Ευρώπη θα πρέπει να αξιοποιήσει τους τεχνολογικούς μοχλούς, ώστε η οικονομία της να αλλάξει και να μην κυριαρχείται από παραδοσιακούς βιομηχανικούς τομείς που έχουν αποδειχθεί αργοί στην υιοθέτηση καινοτομιών και δεν ενισχύουν την παραγωγικότητα της εργασίας, καταλήγει η Alpha Bank.

Alpha Bank: Οι εξελίξεις στην παγκόσμια οικονομία

ΗΠΑ► Η Ομοσπονδιακή Τράπεζα των ΗΠΑ (Fed) προέβη στην πρώτη μείωση των επιτοκίων, από τον Μάρτιο του 2020, κατά 50 μονάδες βάσης (μ.β.), στο εύρος 4,75%-5,00% από το 5,25%-5,50% που είχε διαμορφωθεί, τον Ιούλιο του 2023. Σύμφωνα με το ανακοινωθέν της Fed, τα επιτόκια αναμένεται να υποχωρήσουν περαιτέρω, έως το τέλος του έτους, στο εύρος του 4,25%-4,50%, καθώς ο πληθωρισμός συνεχίζει να πλησιάζει στον στόχο του 2%, ενώ η αγορά εργασίας παρουσιάζει σημάδια επιβράδυνσης. Ο πρόεδρος της Fed, κ. Jerome Powell, δήλωσε ότι η Fed είναι επικεντρωμένη στη διπλή εντολή της για τον πληθωρισμό και την απασχόληση, με στόχο τη διασφάλιση της ομαλής προσγείωσης της οικονομίας. Επιπλέον, αξίζει να αναφερθεί ότι οι αγορές αναμένουν ότι θα συνεχισθούν οι μειώσεις των επιτοκίων από τη Fed, με την Goldman Sachs να διατηρεί την πρόβλεψή της για δύο μειώσεις κατά 25 μ.β., έως το τέλος του έτους. Τέλος, η νομισματική πολιτική αναμένεται να διαδραματίσει σημαντικό ρόλο στη δημόσια συζήτηση, κατά τη διάρκεια της προεκλογικής περιόδου.

ΖτΕ► Σε πρόσφατες δηλώσεις του, ο αντιπρόεδρος της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ), κ. Luis de Guindos, δήλωσε ότι η ΕΚΤ θα συνεχίσει να ακολουθεί μία προσέγγιση που βασίζεται στα εκάστοτε διαθέσιμα στοιχεία και θα λαμβάνει αποφάσεις από συνεδρίαση σε συνεδρίαση για τον καθορισμό της κατάλληλης νομισματικής πολιτικής. Σύμφωνα με τις μακροοικονομικές προβλέψεις της ΕΚΤ (Σεπτέμβριος 2024), ο πληθωρισμός αναμένεται να διαμορφωθεί στο 2,5%, το 2024, στο 2,2%, το 2025, και στο 1,9%, το 2026, ενώ η οικονομία θα αναπτυχθεί με ρυθμό 0,8%, το 2024, 1,3%, το 2025 και 1,5%, το 2026. Βέβαια, μετά τη μείωση της Fed κατά 50 μ.β., πληθαίνουν οι φωνές για επιτάχυνση του ρυθμού μείωσης των επιτοκίων από την ΕΚΤ.

Διεθνής Οικονομία► Η κεντρική τράπεζα του Ην. Βασιλείου (BoE) διατήρησε αμετάβλητο το βασικό της επιτόκιο στο 5%, μετά την πρώτη μείωση κατά 25 μ.β. που πραγματοποίησε τον Αύγουστο. Σύμφωνα με το ανακοινωθέν, η BoE θεωρεί ως κατάλληλη πολιτική τη σταδιακή μείωση των επιτοκίων, με τον πληθωρισμό να έχει αποκλιμακωθεί αισθητά, αφού παρέμεινε σταθερός στο 2,2%, τον Αύγουστο, αλλά ο πληθωρισμός των υπηρεσιών παραμένει υψηλός (5,6%, τον Αύγουστο, από 5,2%, τον Ιούλιο). Επίσης, ο δομικός πληθωρισμός που εξαιρεί τις ευμετάβλητες τιμές της ενέργειας και των τροφίμων αυξήθηκε στο 3,6%, τον Αύγουστο, από 3,3%, τον Ιούλιο (Γράφημα 3β). Τέλος, αξίζει να αναφερθεί ότι η αύξηση των μισθών στο Ηνωμένο Βασίλειο παραμένει σχετικά υψηλή στο 5,1%. Για τον λόγο αυτό, άλλωστε, ο διοικητής της BoE, κ. Andrew Bailey, τόνισε ότι η πορεία της νομισματικής πολιτικής θα εξαρτηθεί από την αποπληθωριστική πορεία. Η τράπεζα της Ιαπωνίας διατήρησε το βασικό της επιτόκιο σταθερό «περίπου στο 0,25%», που αποτελεί υψηλό από το 2008, σε μία προσπάθεια ομαλοποίησης της νομισματικής της πολιτικής.

Οι συναλλαγματικές ισοτιμίες και οι αγορές ομολόγων

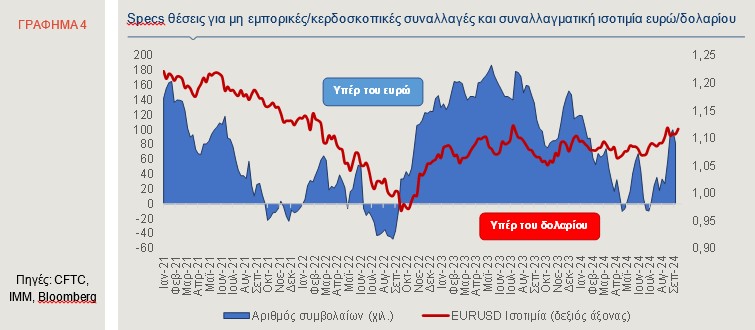

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις) στην ισοτιμία του ευρώ με το δολάριο παρέμειναν θετικές, την εβδομάδα που έληξε στις 13 Σεπτεμβρίου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) μειώθηκαν κατά 18.585 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα 81.433 συμβόλαια από 100.018 συμβόλαια, την προηγούμενη εβδομάδα.

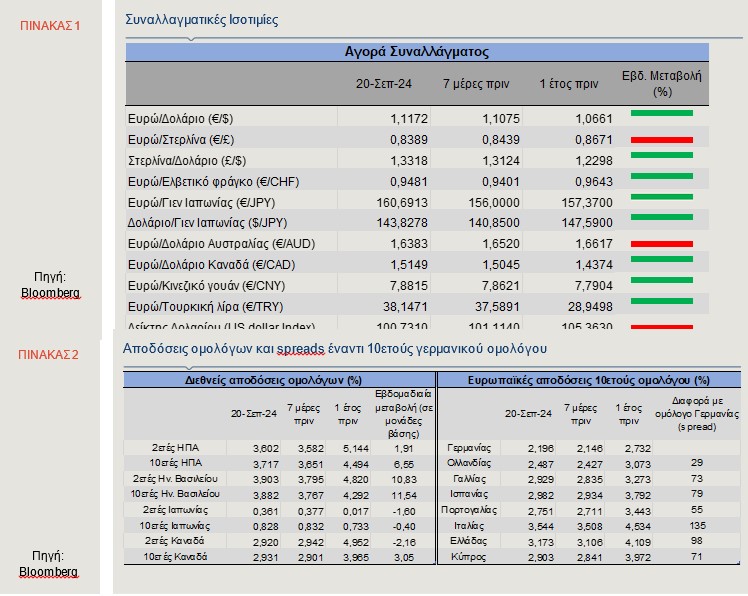

Ελαφρώς ανοδικές τάσεις παρατηρούνται στη συναλλαγματική ισοτιμία του ευρώ έναντι του δολαρίου, με την ισοτιμία, στις 20 Σεπτεμβρίου, να διαμορφώνεται στο 1,117 €/$ (Πίνακας 1), στον απόηχο της επιθετικής μείωσης των επιτοκίων από τη Fed που αποτελεί καθοδικό κίνδυνο για το δολάριο. Αντίθετα, η ισοτιμία της στερλίνας έναντι του δολαρίου ανήλθε στο υψηλότερο επίπεδο των τελευταίων 2,5 ετών (1,332 £/$), αφού η BoE διατήρησε σταθερά τα επιτόκια και δήλωσε ότι δεν θα βιαστεί να προχωρήσει σε χαλάρωση της πολιτικής της.

Ελαφρώς ανοδικές τάσεις καταγράφονται στην ομολογιακή αγορά των ΗΠΑ, με την απόδοση του 10ετούς ομολόγου να ανέρχεται στο 3,72%, στις 20 Σεπτεμβρίου, ενώ το 2ετές κινείται χαμηλότερα, στο 3,60%, με τις αγορές να προσδοκούν περαιτέρω μειώσεις των επιτοκίων από τη Fed. Στη ΖτΕ, παρατηρούνται σταθεροποιητικές τάσεις στις αποδόσεις των ομολόγων. Ενδεικτικά, η απόδοση του 10ετούς γερμανικού ομολόγου ανήλθε στο 2,20%, στις 20 Σεπτεμβρίου. Τέλος, η διαφορά απόδοσης μεταξύ του 10ετούς ομολόγου της Ελλάδας και του 10ετούς ομολόγου της Γερμανίας (spread) βρίσκεται στις 98 μ.β.

Πηγή: ΟΤ