Όταν ο άλλοτε «μεσσίας» της αγοράς των κρυπτονομισμάτων είναι υπό περιορισμό, με ηλεκτρονικό βραχιολάκι, στο σπίτι των γονιών του, έχοντας καταβάλει τη μεγαλύτερη εγγύηση στην ιστορία των ΗΠΑ, κάτι πάει στραβά. Πολύ στραβά. Η αγορά των κρυπτονομισμάτων είχε μία άκρως ταραχώδη χρονιά, με καταρρεύσεις και σκάνδαλα. Ακόμη και στο Qatargate τα ψηφιακά νομίσματα «πρωταγωνίστησαν» λόγω της αδυναμίας που είχε στο blockchain η πρώην αντιπρόεδρος του Ευρωκοινοβουλίου Εύα Καϊλή.

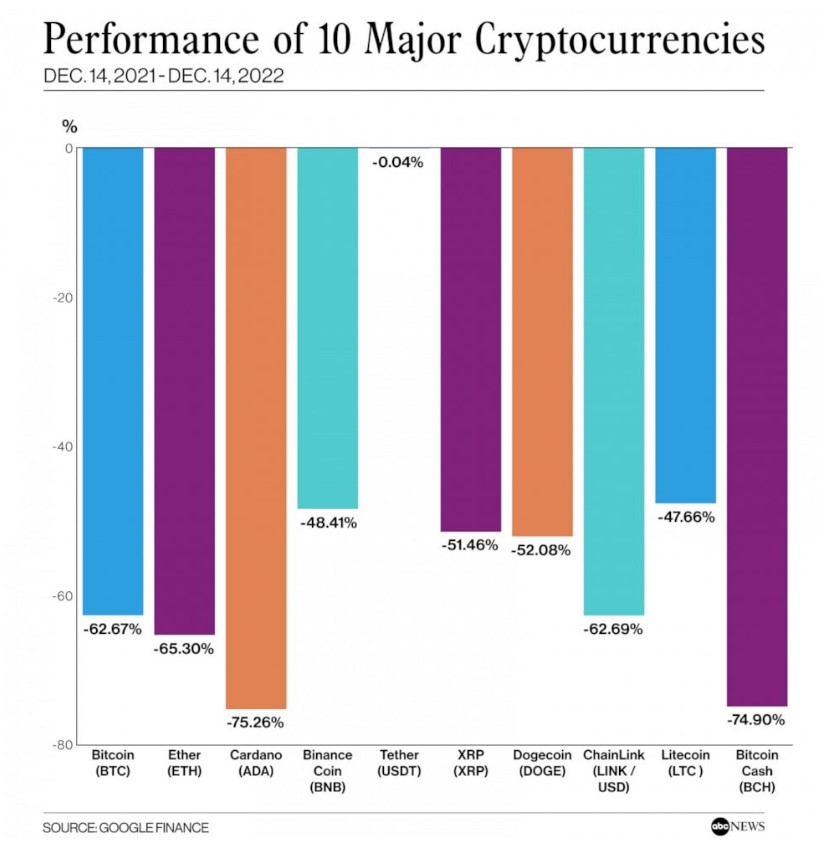

Εν μέσω εντεινόμενης αμφισβήτησής τους, με την ΕΚΤ να σπεύδει να διακηρύξει πως τείνουν να γίνουν πια κάτι το «ασήμαντο», αλλά και αντιμέτωπα με ένα περιβάλλον αβεβαιότητας, που έκανε τους επενδυτές να γυρίσουν την πλάτη στο ρίσκο, τα κρυπτονομίσματα είδαν την κεφαλαιοποίησή τους να καταποντίζεται από πάνω από 3 τρισ. δολάρια τον Νοέμβριο του 2021 σε περίπου 904 δισ. δολάρια σήμερα.

Αυτό που «πονάει» περισσότερο στην περίπτωση των ψηφιακών νομισμάτων είναι πως το ράλι μέσα στο 2021 ήρθε πρωτίστως χάρη στους μικροεπενδυτές. Κάποιοι εξ αυτών μέσα στο 2022 έχασαν ολόκληρες περιουσίες. Το χρήμα άρχισε να στερεύει από κεντρικά ανταλλακτήρια και πλατφόρμες χορήγησης δανείων, που λειτουργούσαν ως de facto τράπεζες, σε έναν μη ρυθμισμένο και εν πολλοίς πειραματικό κλάδο. Τα όσα έχουν έρθει στο φως σχετικά με την κατάρρευση της FTX έδωσαν μάλιστα την εντύπωση πως ο χώρος λειτουργούσε σαν «καζίνο», με το τρίτο μεγαλύτερο ανταλλακτήριο στον κόσμο να χρησιμοποιεί τα κεφάλαια των πελατών του για να παίξει επενδυτικά στοιχήματα μέσω μίας άλλης, «αδελφής» εταιρείας.

Ας πάρουμε όμως τα πράγματα από την αρχή:

Οι πρώτοι μήνες του 2022

Την Πρωτοχρονιά του 2022 το Bitcoin ήταν στα 47.000 δολάρια και το Ether κοντά στα 3.800. Είχαν μεν υποχωρήσει από τα ιστορικά υψηλά επίπεδα των 68.000 και 4.600 δολάρια αντίστοιχα, στα οποία είχαν σκαρφαλώσει τον Νοέμβριο του 2021, αλλά όλοι έβλεπαν περισσότερο μία φυσιολογική διόρθωση, παρά την αρχή μίας ατελείωτης κατρακύλας.

Τον Μάρτιο μάλιστα το Bitcoin βρήκε ένα σημαντικό στήριγμα. Το μεγαλύτερο hegde fund στον κόσμο, η Bridgewater Associates του Ρέι Ντάλιο, που έχει 150 δισ. δολάρια υπό διαχείριση, σχεδίαζε να επενδύσει στο δημοφιλέστερο κρυπτονόμισμα. Το άρχαφήγημα που ήθελε τον κόσμο των κρυπτονομισμάτων να οδηγείται προς τις mainstream επενδύσεις και να ανοίγει έναν «διάλογο» με θεσμικούς επενδυτές, ακόμη και ρυθμιστικές αρχές, άρχισε να έρχεται και πάλι δυναμικά στο προσκήνιο.

Το φιάσκο των TerraUSD – Luna

Μέσα σε δύο μήνες θα γκρεμιζόταν μαζί με την κατάρρευση του stablecoin ΤerraUSD. Στις 7 Μαΐου το stablecoin έχασε την ισοτιμία του 1-1 προς το αμερικανικό δολάριο – που υποσχόταν να προσφέρει σταθερά στους επενδυτές. Έπεσε στο 0,91 δολ.

Το αποτέλεσμα ήταν να αρχίσουν μαζικές ρευστοποιήσεις από πανικόβλητους μικροεπενδυτές, που έριξαν έτσι ραγδαία την αξία του, αλλά και οδήγησαν το συνδεόμενο κρυπτονόμισμα Luna σε ελεύθερη πτώση. Μέσα σε μία εβδομάδα η τιμή του Luna είχε πέσει από τα 82,55 δολάρια στο 0,000001 δολ.

Το Luna και το stablecoin TerraUSD ήταν δύο περιουσιακά στοιχεία που προωθήθηκαν από τον ίδιο εκδότη και συνδέονταν μεταξύ τους μέσω ενός αλγόριθμου συναλλαγών. Πολλοί άνθρωποι στην πλατφόρμα Terra είχαν λάβει δάνεια στο stablecoin και δήλωναν τα Luna ως εξασφάλιση.

Όταν η αξία του Luna άρχισε να πέφτει στο πλαίσιο της συνολικής πτώσης της αγοράς, απομειώθηκε η ασφάλεια για πολλά από τα δάνεια stablecoin. Πολλοί από τους δανειολήπτες, με τη σειρά τους, δεν μπορούσαν να αποπληρώσουν αυτά τα δάνεια επειδή είχαν χρησιμοποιήσει τα stablecoins για να αγοράσουν άλλες επενδύσεις που επίσης είδαν την αξία τους να πέφτει.

Οι διασυνδέσεις μεταξύ όλων αυτών των συναλλαγών ισοδυναμούσαν με ένα σπειράλ θανάτου που παρέσυρε τα δύο ψηφιακά assets ταυτόχρονα και άνοιξε μεγάλες τρύπες σε χαρτοφυλάκια μικροεπενδυτών και όχι μόνο.

Η Three Arrows Capital, ένα hedge fund που πίστευε στην άνοδο των κρυπτονομισμάτων, αναγκάστηκε να κηρύξει πτώχευση εξαιτίας της έκθεσής του στο TerraUSD. Ήταν η πρώτη μεγάλη χρεοκοπία της χρονιάς στον κλάδο, αλλά δεν ήταν τίποτα μπροστά σε αυτό που επρόκειτο να έρθει κάποιους μήνες αργότερα.

Η ηχηρή πτώση της FTX

Τα κρυπτονομίσματα συνέχιζαν να δέχονται ισχυρές πιέσεις όλους τους επόμενους μήνες, αφού ο υψηλός πληθωρισμός και οι επιθετικές αυξήσεις επιτοκίων έτρεψαν τους επενδυτές σε φυγή από το ρίσκο. Ωστόσο το τελειωτικό χτύπημα ήρθε αναμφίβολα τον Νοέμβριο με την αιφνίδια κατάρρευση της FTX, μίας crypto αυτοκρατορίας που είχε χτίσει ο 30χρονος Sam Bankman Fried με πρώην συμφοιτητές και φίλους και η οποία περιελάμβανε το τρίτο μεγαλύτερο ανταλλακτήριο κρυπτονομισμάτων στον κόσμο και την επενδυτική Alameda Research.

Σήμερα η τιμή του Bitcoin έχει υποχωρήσει κάτω από τα 17.000 δολάρια και του Ether είναι κοντά στα 1.450 δολάρια.

Ο Ντέιβιντ Γιέρμαρκ, καθηγητής Χρηματοοικονομικών στο Stern School of Buisiness του Πανεπιστημίου της Νέας Υόρκης, έχει πει για την υπόθεση: «Η FTX είναι μία offshore επιχείρηση (η έδρα της είναι στις Μπαχάμες), που διαχειρίζονταν εντελώς άπειροι άνθρωποι, οι οποίοι και συμπεριφέρθηκαν πολύ άσχημα. Το γεγονός ότι ασχολήθηκαν με συναλλαγές κρυπτονομισμάτων είναι δευτερεύουσας σημασίας. Θα μπορούσαν να ασχοληθούν με το real estate, τις μετοχές ή τα ομόλογα και να επιδείξουν ανάλογες συμπεριφορές. Δεν τηρούσαν σωστά λογιστικά βιβλία, δεν είχαν εσωτερικούς ελέγχους, ήταν εντελώς ανεύθυνοι στον τρόπο διαχείρισης των χρημάτων που οι πελάτες τους εμπιστεύθηκαν. Αυτό δεν σημαίνει ότι συμπεριφέρονται όλοι έτσι στο σύμπαν των κρυπτονομισμάτων».

Οι εισαγγελικές αρχές της Νέας Υόρκης έκαναν λόγο για μία «απάτη επικών διαστάσεων», με δύο στενούς συνεργάτες του SBF να έχουν ήδη ομολογήσει την ενοχή τους και τον ίδιο να περιμένει τη δίκη του.

Και τώρα τι;

Η κατάρρευση του δημοφιλούς ανταλλακτηρίου κρυπτονομισμάτων FTX τον περασμένο μήνα έχει εντείνει έναν πολιτικό πόλεμο για την «ψυχή» των κρυπτονομισμάτων που έχει ξεσπάσει εδώ και χρόνια. Τον επόμενο χρόνο, είναι πιθανό να δούμε αυτή τη διαμάχη να κορυφώνεται στις αίθουσες των δικαστηρίων των ΗΠΑ και στο Κογκρέσο.

Οι γραμμές μάχης είναι περίπλοκες, αλλά υπάρχουν δύο στρατόπεδα που ξεχωρίζουν. Από τη μία έχουμε ένα ηχηρό πλήθος σκεπτικιστών για τα κρυπτονομίσματα, που περιλαμβάνει εξέχοντες πολιτικούς και ρυθμιστικούς φορείς. Θέλουν να χαλιναγωγήσουν έναν κλάδο που θεωρούν ότι κατακλύζεται από απάτη και είναι επιβλαβής για τους μικροεπενδυτές και τη χρηματοπιστωτική σταθερότητα. Η αυστηρότατη ρύθμιση και η εποπτεία είναι η απάντηση, τονίζουν και χρησιμοποιούν τη χρεοκοπία της FTX ως απόδειξη.

Στην άλλη πλευρά συναντάμε τους υπερμάχους της «αποκέντρωσης». Τα μέλη αυτού του στρατοπέδου τείνουν να πιστεύουν ότι τα δίκτυα κρυπτονομισμάτων όπως το Bitcoin και το Ethereum -καθώς είναι προσβάσιμα σε οποιονδήποτε έχει σύνδεση στο διαδίκτυο και ελέγχονται από δημόσια δίκτυα αντί για εταιρείες, κυβερνήσεις ή τράπεζες- είναι ζωτικής σημασίας για το μέλλον της ιδιωτικής ζωής και της οικονομικής ελευθερίας. Ανησυχούν ότι λανθασμένες προσπάθειες ρύθμισης θα μπορούσαν να θέσουν σε κίνδυνο αυτές τις ελευθερίες.

Για αυτήν την ομάδα, η κατάρρευση του FTX είναι μια περαιτέρω απόδειξη ότι ο κεντρικός έλεγχος είναι επικίνδυνος – και μια υπενθύμιση του γιατί υπάρχει εξαρχής η κρυπτογράφηση. Ο στόχος είναι ένα χρηματοπιστωτικό σύστημα που βασίζεται σε blockchain, το οποίο είναι πιο προσιτό και ιδιωτικό από το παραδοσιακό, το οποίο θεωρούν ότι μαστίζεται από επιτήρηση και μεσάζοντες που επιζητούν προμήθειες.

Οι σκληρές αντιπαραθέσεις που θα δούμε το 2023 με αφορμή την FTX θα έχουν παγκόσμιες επιπτώσεις ως προς το ποια κατεύθυνση θα κινηθούμε: ρύθμιση ή αποκέντρωση. Για εκείνους που βλέπουν τα ανοιχτά blockchain ως ζωτικής σημασίας για το μέλλον των οικονομικών, το διακύβευμα δεν ήταν ποτέ υψηλότερο, σχολιάζει το MIT Technology Review. Θα μπορέσουν να διατηρήσουν τα αποκεντρωμένα χρηματοπιστωτικά συστήματα απαλλαγμένα από τα παραδοσιακά ρυθμιστικά πλαίσια; Ή θα καταφέρουν οι υπεύθυνοι χάραξης πολιτικής να δαμάσουν αυτές τις πλατφόρμες επιβάλλοντας κάποιο βαθμό συγκέντρωσης; Την απάντηση θα τη λάβουμε πιθανόν μέσα στο 2023.

ΠΗΓΗ: naftemporiki.gr